Le comparateur spécialisé en assurance de prêt immobilier

Estimer le coût total de l'assurance emprunteur sur la base d'un crédit immobilier d'un montant 180000€ pour une période de 20 ans (240 mois). Dernière mise à jour : 1er trimestre 2026

Lorsque vous empruntez pour acheter un bien immobilier, l’établissement prêteur impose que vous souscriviez une assurance. Le coût d’une assurance de prêt immobilier peut varier du simple au double selon les financements et les assureurs.

Alors concrètement, combien coûte une assurance de prêt immobilier ? Quels sont les facteurs qui font varier le prix de cette assurance et comment le faire baisser ? Voici tout ce que vous devez savoir sur le tarif 2026 de l’assurance emprunteur, et bien plus ! 🚀

D’un profil à l’autre, les disparités de prix entre plusieurs assurances de prêt immobilier sont énormes !

👉 Et pour cause, la fixation du prix d’une assurance emprunteur dépend des risques suivants :

👉 Le prix d’une assurance de crédit immobilier variera aussi selon le niveau de couverture que vous attendez (la quotité) mais aussi les garanties facultatives souscrites (perte d’emploi, ITT…).

Le prix moyen d’une assurance de prêt immobilier représente environ 25 à 35 % du coût total du financement. Néanmoins, tout dépend de l’assurance et du profil de l’emprunteur.

Une personne jeune, non fumeuse et sans problème de santé peut obtenir un tarif deux à trois fois moins élevé qu’un emprunteur de plus de 50 ans avec un risque de santé.

Il n’est donc pas évident d’apporter une réponse universelle au sujet du prix moyen d’une assurance de crédit immobilier. 🤔

✅ Pour mieux comprendre ce que votre assurance de prêt vous coûte, prenons l’exemple d’un couple de 30 ans qui effectue une demande de prêt sur 25 ans.

Le tableau ci-dessous démontre la mensualité et le coût de l’assurance (0,34 %) à payer sur 25 ans, pour une couverture à 100 % par tête 👇

| Capital emprunté | Mensualité de l’assurance | Coût de l’assurance sur 25 ans (pour 2 emprunteurs) |

|---|---|---|

| 100 000 € | 28 € par personne | 17 000 € |

| 150 000 € | 43 € par personne | 25 500 € |

| 200 000 € | 57 € par personne | 34 000 € |

| 250 000 € | 71 € par personne | 42 500 € |

Il est important de préciser aussi que l’assurance d’un prêt immobilier est intégrée à la mensualité du prêt ou prélevée mensuellement dans une échéance à part.

Le taux de l’assurance emprunteur est indiqué dans les offres de prêt immobilier par l’intitulé TAEA (Taux Annuel Effectif d’Assurance).

🖐 Il représente la proportion de l’assurance dans le coût total du crédit.

La formule de calcul du prix de l’assurance emprunteur est la suivante :

Le TAEA est l’indicateur le plus précis pour vous aider à comparer les assurances de prêt immobilier. 👌 Mais au-delà du TAEA, les garanties, les exclusions ainsi que les plafonds d’indemnisation méritent d’être étudiés.

💡Bon à savoir :

Le TAEG regroupe l’ensemble des frais liés à un emprunt immobilier (garanties, assurance, frais de dossier, frais de courtage etc…). Il doit impérativement être mentionné dans les offres de votre financement. Il en est de même du TAEA.

Il existe deux modes de calcul pour fixer le prix des cotisations d’une assurance de prêt :

👉 En fonction du capital restant dû (montant d’échéance dégressif, plus fréquent pour une assurance externe) ;

👉 En fonction du montant emprunté (montant d’échéance fixe, plus fréquent pour les assurances de la banque).

❌Attention donc à ne pas comparer le taux d’une assurance basée sur le capital restant dû avec celui d’une assurance basée sur le montant emprunté.

Outre les critères relatifs au profil de l’assuré, le type d’assurance de prêt immobilier représente un facteur majeur pour déterminer le prix de la cotisation.

Ainsi, notez que dans la majorité des cas, l’assurance de la banque (assurance groupe) se révèle bien plus chère qu’une assurance externe (délégation d’assurance).

⚠Et contrairement aux idées reçues, les garanties ne sont pas toujours meilleures lorsque la banque assure votre emprunt immobilier.

Depuis le 1er juin 2022, le questionnaire de santé n’est plus obligatoire pour les emprunts de moins de 200 000 € pour une personne seule, et de 400 000 € pour deux emprunteurs.

L’application de cette loi redistribue les cartes et permet de faire valoir le droit à l’oubli. 👍

Aussi, pour protéger les personnes ayant un risque de santé (cancer, maladie longue durée…) la convention AERAS (s’Assurer et Emprunter avec un Risque Aggravé de Santé) permet à l’emprunteur d’obtenir un accord d’assurance selon des conditions minimales.

La législation évolutive facilite donc la baisse du prix d’une assurance emprunteur pour les personnes présentant un risque de santé.

Lorsque vous empruntez, l’établissement prêteur fixe des garanties d’assurance obligatoires (souvent décès, invalidité) et des garanties facultatives.

Le plus souvent, la perte d’emploi (ou assurance chômage), la garantie MNO (Maladie Non Objectivales0), l’ITP (Incapacité de Travail Partielle) et l’IPP (Invalidité Permanente et Partielle) sont proposées en option.

📌 Ces garanties facultatives augmentent le niveau de couverture mais elles représentent aussi un coût non négligeable. C’est alors à vous de déterminer si elles sont nécessaires. Parfois, renoncer à certaines garanties peut se révéler pertinent.

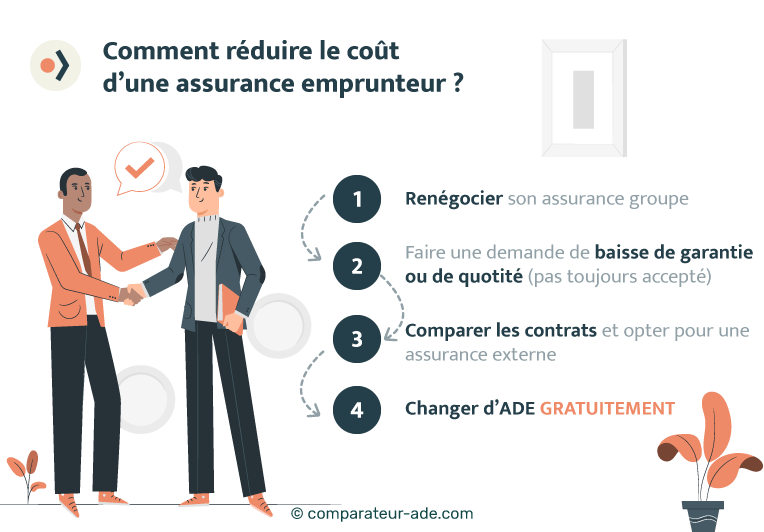

En substituant votre assurance de prêt immobilier, il est possible d’économiser en moyenne 10 000 € sur le coût de votre crédit. Mais dans certains cas, l’économie se révèle être bien plus importante !

✅ Dans un premier temps, l’essentiel est d’analyser votre profil et le niveau de couverture dont vous avez besoin. Si vous avez souscrit l’assurance de prêt de votre banque, il peut être judicieux d’avoir recours à une délégation d’assurance.

Pour vous aider dans cette démarche et changer d’assurance de crédit immobilier, rendez-vous sur notre comparateur gratuit. Vous pourrez ainsi visualiser en quelques clics les meilleures assurances emprunteur du marché et y adhérer facilement.

💡 Bon à savoir :

Notez que votre banque est obligée d’accepter l’assurance de votre choix si celle-ci propose le même niveau de garantie que le contrat groupe. De plus, la législation veille à ce que ce changement d’assurance soit gratuit pour l’emprunteur (sauf frais de dossier pour une nouvelle souscription d’ADE).

Chargement en cours ...

Chargement en cours ...