Le comparateur spécialisé en assurance de prêt immobilier

Lorsque vous achetez un bien immobilier à crédit, la banque vous demande d’adhérer à une assurance emprunteur. Ce contrat vous protège vous, vos proches, mais aussi l’établissement prêteur. En cas de décès, d’invalidité, ou de perte d’emploi, l’assurance de prêt immobilier vous rembourse vos échéances ou le capital restant dû. Mais attention à bien choisir vos quotités !

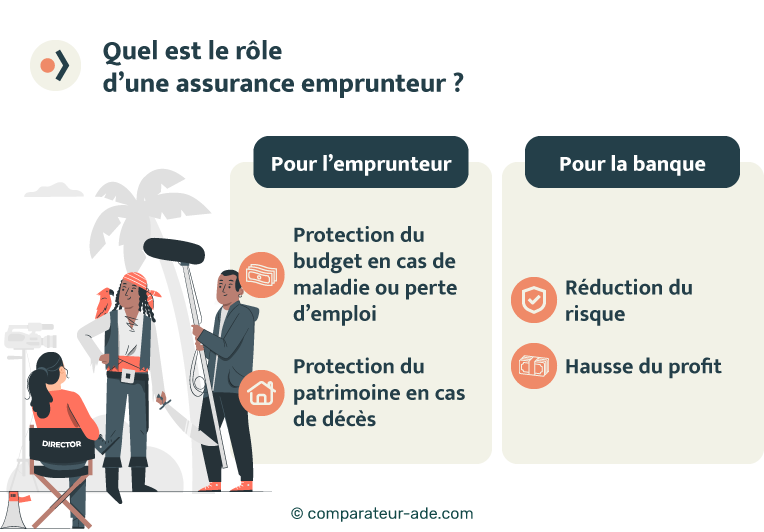

Revenons en détail sur le rôle d’une assurance emprunteur…

L’assurance de prêt immobilier (nommé aussi assurance emprunteur) est une cotisation que l’emprunteur paye en supplément du remboursement de son prêt. Cette assurance rembourse la totalité ou une partie des échéances ou du capital restant dû en cas de décès ou de problème de santé.

💡Bon à savoir :

On distingue deux types d’assurance emprunteur :

1️⃣ L’assurance groupe : le contrat d’assurance emprunteur de la banque.

2️⃣ La délégation d’assurance : un contrat d’assurance externe.

L’assurance emprunteur vous couvre dans les situations suivantes :

👉 Alors qu’auparavant, le questionnaire de santé était obligatoire pour souscrire une telle assurance, il ne l’est plus depuis le 1er juin 2022 pour les prêts :

❌ Selon la loi, la souscription d’une assurance emprunteur n’est pas obligatoire.

Cependant, tous les établissements prêteurs l’imposent pour vous octroyer un prêt (à moins que vous puissiez nantir un contrat d’assurance vie à la place).

En pratique, les banques exigent au minimum les garanties suivantes :

🏡 Résidence principale : décès, Perte Totale et Irréversible d’Autonomie (PTIA) et Incapacité de travail (ITT), et parfois perte d’emploi.

🏙 Investissement locatif : décès et Perte Totale et Irréversible d’Autonomie (PTIA).

Au moment de négocier les conditions de prêt, vous devrez déterminer la quotité d’assurance de chaque emprunteur.

Autrement dit, la part qui sera remboursée en cas de sinistre (décès ou invalidité par exemple).

✅ Mais si vous empruntez seul, la quotité sera toujours fixée à 100 %. Ce qui veut dire que l’échéance de prêt sera prise en charge en totalité en cas de sinistre.

✅ Si vous empruntez en couple, les banques exigent un minimum de 100 % à deux, parfois plus. Vous pouvez par exemple choisir une quotité de 75 % par emprunteur. Dans ce cas, pour une mensualité de 1000 €, l’assurance vous remboursera 750 € en cas d’invalidité par exemple.

De nombreux investisseurs immobiliers ont compris que l’assurance emprunteur représente un levier patrimonial très important.

Et pour cause : lorsque vous investissez dans un bien immobilier à crédit avec une assurance décès en couverture, vous garantissez d’office la transmission de ce bien à vos héritiers.

👉 Même en cas de décès avant d’avoir remboursé le prêt intégralement.

💬Prenons un exemple :

Monsieur Dupont a emprunté seul 300 000 € à la banque pour l’achat d’une maison.

Il a opté pour une quotité d’assurance de 100 %.

Monsieur Dupont décède alors qu’il lui reste un capital de 225 000 € à rembourser à la banque.

Il transmettra le bien immobilier à ses héritiers qui n’auront plus aucune charge de prêt à rembourser puisque celui-ci aura été pris en charge par l’assurance emprunteur.

Si les banques imposent toujours la souscription d’une assurance emprunteur, c’est pour mieux se protéger contre le risque de non-paiement.

⚠ Mais contrairement aux idées reçues, l’assurance emprunteur ne protège pas la banque en cas de défaut de paiement lié à une insuffisance de trésorerie.

En effet, l’assurance de prêt immobilier ne fonctionne pas comme une caution. Elle vous indemnise directement lorsque le risque couvert survient (décès, invalidité, perte d’emploi…). Autrement dit, aux yeux de la banque, l’assurance emprunteur prévient le risque dans des situations spécifiques et prévues au contrat.

Ne l’oublions pas, l’assurance emprunteur représente aussi l’occasion d’augmenter les bénéfices de l’établissement prêteur (en cas de souscription d’un contrat groupe).

Mais avec le durcissement de la législation, et notamment la loi Lemoine qui permet de changer d’assurance à tout moment : les banques doivent désormais affronter une concurrence plus lourde.

Normalement, votre banquier ne doit pas vous offrir de remise sur le taux du prêt si vous adhérez à l’assurance groupe. La pratique est interdite. ❌

Dans tous les cas, si vous avez souscrit l’assurance de votre banque au moment de la mise en place du prêt, vous pouvez désormais changer de contrat, quand vous le souhaitez.

Pour définir la valeur d’une assurance de prêt immobilier, vous devrez surveiller les critères suivants :

Bien souvent, les emprunteurs ont tendance à comparer les prix et les garanties classiques sans entrer dans les détails du comparatif. Cependant, ces critères sont essentiels puisqu’ils peuvent générer un refus de prise en charge. 👎

Si vous avez un peu de temps devant vous, vous pouvez analyser la documentation de chaque contrat, et notamment :

✅ Mais pour une lecture simplifiée, ludique et rapide de toutes ces caractéristiques, rendez-vous sur notre comparateur d’assurance emprunteur (gratuit et sans engagement).

Chargement en cours ...

Chargement en cours ...